「大学生でクレジットカードは持たない方がいい?」

「初めてクレジットカードを利用するけど効果的な使い方を知りたい!」

私は専門学校時代、200万以上の借金をクレジットカードで作り苦労した経験があります。

これを聞いて

「クレジットカードは怖い、、、」

と思うのは間違いで、問題はカードの使い方です。

今回は上記のような悩みにこたえつつ、破産しないための効果的なカードの使い方を紹介します。

これから、クレジットカードを作りたい、まだ持っていない学生は

僕の破産寸前のメシウマ話と合わせて、学んでいってください(笑)

それでは、始めていきます!

クレジットカードを最近使い過ぎてるかな、、、と不安になっている方にもおすすめです!

※ここからは大学生・大学院生・専門学生・18歳以上の新成人をまとめて

一般的にイメージのある大学生で統一します。

この記事の内容

大学生でクレジットカードは使うOR使わない?

まず大学生になってクレジットカードを持つか持たないか問題は

持っていた方が、便利でお得という結論になります。

もちろん正しい使い方をした場合です。

成人年齢の引き下げで18歳以上の新成人であれば、クレジットカードの申込が可能になりました。

大学生になってすぐクレジットカードを作る人の割合は多く、日本クレジット協会が行った令和元年の調査によると

大学生のカード保有率は61.1%

そのうち自分名義のカードの所有者は8割です。

参考文献:「大学生に対するクレジットカードに関するアンケート(令和元年度)」結果報告書

電子書籍購読、VOD(動画配信サービス)のサブスク、ネットショッピングの利用など

キャッシュレス決済が当たり前になっているため、カードを早いうちから賢く利用することが重要になっています。

また、信用情報がしっかり記録されるメリットもあるため

若い時に効果的にカードを使っていると、

「支払い能力有」とみなされるため、新規のローンやカードの入会審査に通りやすくなります。(クレヒスの獲得)

クレジットヒステリーの略、カードの利用履歴

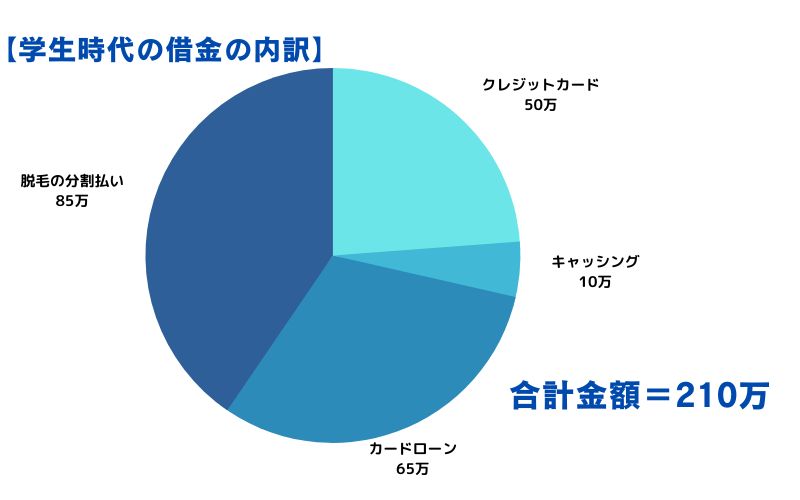

間違った使い方をした実例が下の話

200万の借金があった話

冒頭の通り僕は専門学生時代、合計で200万円ほどの借金を作りました、

クレジットカードも未来のお金の前借、つまり借金です。

当時は、借金の認識がなく始めて作ったカード一で物を買えてしまうことがうれしかった、、、

自分が所有していないお金をブランド品や、外食などに使い、カードローンやキャッシングまで手をだし

最終的には200万以上借金を膨らみます。

以下が借金の内訳です。

クレジットカードは未来で払うはずのお金の前借りで一時的な借金です。

利用枠を自分が使えるお金だと思っていると、また別のカードをつくるか、カードローンとどんどん手を出してしまうため

(ひどいと闇金から借りてしまう方も)

毎月の返済をしても、元金は一向にへりません。

気づいた時は、とうとう新規のクレジットカード、ローンは通らなくなり返済ができない状態になってしまいます。

・金融機関から毎日鳴り響く、催促の電話

・家のポストに送られてくる赤い封筒

・形態のディスプレイの0120の番号の表示

・周りの目を気にしてブランドマウントを取る負のループ

・月の給料が返済日でほとんど消える

当時を思い返すと、本当に嫌な思い出ですね。

金融の知識が全くないまま、周りに流されるがままにお金を使っていたため当然の結果、払えなくなり

最終的には滞納が3ヶ月過ぎるまえに親に謝罪をし、一月の20万の返済額を借りました。

一般的に滞納が3ヶ月を過ぎるとブラックリストにのり、カードは最低5年間使えなくなります

親には感謝してもしきれないですし、そのあと全額返済していますが、本当に自分が情けなく感じる瞬間を今でも思い出します。

上記のような未来になってしまわないようにしましょう。

今のうちから、しっかり効果的な使い方を身に着けておきましょう。

5年たった(完済済み)今だから笑い話ですが、当時は本当につらかった。

破滅するクレジットカードの利用5選

ここでは、クレジットカードを正しく使うために絶対に避けたい使い方を紹介します。

①リボ払いを利用する

リボ払い=リボルビング払いの訳

正直な話、破滅の入り口はリボ払いに慣れてしまうことです。

他4点は頻繁にカード利用がなければそこまでの負担にはなりません。

後悔するのはリボ払いで、元金が減らないまま支払いが永遠と続くこと

仕組みを例に挙げると10万円のバックを買うときに、一括の支払いではなく、月々の決められた最低金額だけ払うのがリボ払いです。

高額な商品を少額に分けて購入することはメリットですが、デメリットは以下の通り

デメリット

・手数料が高額、

・支払いの総額が増える

・支払いが長期になる

カード会社によって違いますが利息は年率15~18%が一般的です。

10万円の商品を購入したら年間1.8円利息がかかり

毎月の最低支払額から利息を引いた金額が引き落としされます。

必要最低額が10000円なら月利1500(18000÷12か月)かかるので

10万円の商品を年率1.8%のリボ払いの場合

月々の元本返済額

・10000円−1500円=8500円

返済額

・11.8万円

完済期間

・1年間

余分な利息を払ってまで購入する物はほとんどありません。

最近はリボ払いの名前を変えて、初めからリボ払いを設定を進めてくる会社もあるので注意しましょう、

リボ払いは

「残高スライド方式」と「定額方式」の2種類がありますが

「残高スライド方式」は一定の金額で決められた返済額が変動するのに対し

「定額方式」は言葉の通り常に一定の金額で返済していきます。

どちらも、少額の返済であればあるほど、返済期間は長くなり、利息を多く支払うことになります。

リボについて詳しく知りたい方はこちらの記事も参考にしてみてください。

参考記事:リボ払いの特徴と利用上の注意

②キャッシングを使う

同じような仕組みでカードローンもありますが、

簡単に言うとこれも「借金」なので

どちらも意味は同じです。

キャッシングはクレジットカード機能付きの借金のこと。

リボ払いより利息が18%と高くなるケースが大きくなるため、

同じように、返済計画をたてないまま

お金を借りると、支払期間がながく結果的に多くの利息を支払うことになるので、使わないようにしましょう。

③ブランド物、高額商品を複数買う

今現在、服もまったく購入しない僕からは想像もつかないですが、

学生の時は、ブランド物のバックや財布を買いまくっていました。

ブランド=自分の価値という誤ったマインドですね、、

当然カードローンやリボ払いの回数が増えトータルで数十万余分のお金を払っていたことになります。

有名人やインフルエンサーの影響をうけ、ネームバリューだけで購入するのは控えましょう。

ブランドで着飾ってもダサくなりますし、商品で人間の価値はあがりません。

ブランド品のすべてを否定するわけではないですが、収入にあっていない見栄は逆に貧乏に見えるので、買わないようにしましょう。

どうしても好きなブランドとかなら自分のご褒美に買ってあげてくださいね、買い過ぎは本当に貧乏になります、、

④コンビニの買い物、外食をカードで済ます。

コンビニの衝動買い、松屋とかで外食する時

などすべてクレジット払いの習慣がついてしまうのも危険です。

コンビニの衝動買いだけの1000円~5000円を手元にないお金で払う癖がつくと、小さな支払いが積み重なり、収入以上のお金を作ってしまいます。

あくまでバイトやお小遣い、副業で手元に残っている現金を分けて支払いに回せる額を設定することが大切です。

コンビニはお金を使ってしまうので、普段使いしないようにしましょう。

⑤月の利用額を把握しない

衝動買いをしてしまうのに、借金を自分の収入と錯覚してしまうところがあります。

毎月の支出をきめ、しっかり返済に回せるだけの利用限度額を決めましょう

いまは家計簿アプリや児童の記帳ツールも多くあるので、髪で手書きで書くなどの面倒な手間はありませんよ。

おすすめの家計簿アプリは以下になります。

・Money tree

・zaim

効果的なクレジットカードの使い方

次はさらに効果的に使うための方法を紹介します。

①利用制限を設定する

学生の時に作れる始めのカードは大体利用限度額が10万円程

収入に合わせて、月収の30%を超えないようにすることをおすすめします。

私も始めの限度額は10万円で、

支払額が5万円を超えてくると返済が厳しくなるので学業がおろそかになったり、バイトを増やさなくてはいけなくなったり、カードローンなど他の借金に頼ってしまうことにもなります。

2〜3万程度の支出に抑えて効果的に使いましょう!

②クレジットカードを財布に入れない

これは衝動買いを防ぐために、そもそも財布にクレジットカードを入れないようにします。

物理的にカードの使いすぎを防いでくれますし、

コンビニや外食をする際に、財布にある現金以上に不必要に買わなくなりました。

モバイルスイカなどクレジットカードと連携できるキャッシュレスサービスもあるので、月の支出を把握した上で引き出しましょう。

③家賃や公共料金の支払いに充てる。

最近だとクレジットカード支払いに対応する不動産会社なども多いため

家賃や公共料金、定期券などの固定の支出にクレジットカードを登録して

おくと家計管理がしやすくなるというメリットがあります。

ポイントもたまるのでおとくですね

④ポイント還元が高いカードを選ぶ

クレジットカードの最大のメリットとして、ポイント付与もありますが、

こちらもカード会社によって還元率が違います、

キャンペーン情報や他社と比較してポイントがたまりやすいカードを下記で紹介しています。

⑤年会費はかけない

年会費は始めは無料のところが多いので、デフォルトで大丈夫ですが、

ごくまれにカードのステータスを気にする人がいるので最後にあげました。

ステータスも大事ですが最終的にはコスパ良く使えるか、

使いやすいかのどちらかです。

僕の友達はアメックスのカードを持ちたいという理由だけで

アメックス・グリーンで月会費13200円を払ってます、、

ステータスに縛られるのはやめましょう。

大学生におすすめの年会費が無料のクレジットカード

最後に、大学生で安心して使える、利便性の高いカードの紹介です。

自分にあったカードを選んで、申込をしましょう。

選ぶポイント

・年会費無料

・銀行口座の縛りがない

・ポイント還元率が高い

・審査が通りやすい

通学におすすめのカード

・ビックカメラSuicaカード

スマホのキャリア決済におすすめのカード

・au PAYカード

・dカード

即日発行出来るカード

・エポスカード ![]()

・セゾンカードインターナショナル

まとめ:学生のうちからクレカの使い方をマスターしよう!

ここまで、

・破滅するクレジットかおーどの使い方5選

・クレジットカードの効果的な使い方5選

・学生が持つおすすめのクレジットカード

を紹介していきました。

大学生や高校を卒業して新社会人になる際、お金の悩みは常に付きまといます

効果的にカードを利用して損をしないように注意して使ってくださいね!

今回は以上です。